Zdolność do skutecznego zarządzania finansami jest kluczowym czynnikiem determinującym sukces każdego przedsiębiorstwa. Jednym z najważniejszych aspektów tego zarządzania jest odpowiednie dobranie i wykorzystanie źródeł finansowania. Zarówno dla nowo powstających firm, jak i dla już istniejących przedsiębiorstw, wybór właściwych źródeł finansowania może mieć ogromne znaczenie dla ich rozwoju i trwałości na rynku.

Temat ten jest niezwykle obszerny i złożony, obejmując wiele różnorodnych aspektów, takich jak dostępność kapitału, koszty finansowania, ryzyko oraz strategie finansowe. W artykule tym postaramy się przyjrzeć się bliżej różnym źródłom finansowania dostępnym dla przedsiębiorstw oraz omówić ich zalety, wady oraz potencjalne konsekwencje dla firm.

Współczesne przedsiębiorstwa mają do dyspozycji różnorodne źródła finansowania, począwszy od tradycyjnych form, takich jak kredyty bankowe czy emisje obligacji, aż po nowoczesne modele finansowania, takie jak crowdfunding czy venture capital. Jednym z terminów, który coraz częściej pojawia się w wyszukiwarkach internetowych, jest „Finansowanie bez BIK”. Warto jednak podkreślić, że w instytucjach bankowych nie istnieje oficjalna możliwość uzyskania kredytu bez weryfikacji w bazie BIK. Zamiast tego, rośnie popularność finansowania poza bankowego, gdzie procedury weryfikacyjne mogą być mniej restrykcyjne. Każde z tych źródeł ma swoje własne cechy, wymagania oraz konsekwencje, które należy uwzględnić przy podejmowaniu decyzji finansowych.

W kolejnych częściach artykułu przyjrzymy się bliżej poszczególnym rodzajom finansowania, analizując ich charakterystykę, dostępność na rynku oraz potencjalne korzyści i ryzyka związane z ich wykorzystaniem. Ponadto, omówimy również strategie finansowania, które mogą pomóc przedsiębiorstwom w skutecznym zarządzaniu ich kapitałem oraz osiągnięciu strategicznych celów biznesowych.

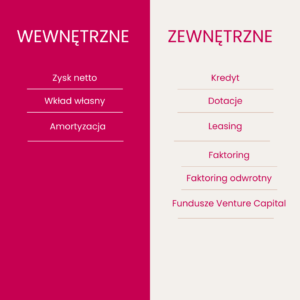

JAKIE MAMY PODZIAŁY?

Najprostszym podziałem jaki możemy wyodrębnić na poziome źródeł finansowania biznesu jest to finansowanie:

1) wewnętrzne – czyli pochodzące ze środków własnych przedsiębiorstwa

2) zewnętrzne – czyli takie, które pochodzą, ze źródeł niezwiązanych z naszym biznesem.

ŹRÓDŁA WEWNĘTRZNE

ZYSK NETTO

Zysk netto jest często uznawany jako podstawowe i najważniejsze źródło finansowania dla firm. Rentowne przedsiębiorstwa często polegają na generowaniu nadwyżki finansowej, która w dużej mierze składa się z zysku netto osiągniętego w danym okresie rozliczeniowym. Firmy, które odnoszą wysokie zyski, zwiększają swoją niezależność finansową oraz zdolność do pozyskiwania kredytów, co sprawia, że stają się bardziej atrakcyjne w oczach środowiska biznesowego. Dzięki temu mogą łatwiej uzyskać dodatkowe źródła finansowania zewnętrznego, ponieważ instytucje finansowe mają większe zaufanie do ich zdolności spłaty zobowiązań, a potencjalni inwestorzy, dążący przede wszystkim do maksymalizacji zysku netto, oczekują wysokiego zwrotu z zainwestowanego kapitału. Ponadto, generowanie stabilnych zysków netto umożliwia firmom samofinansowanie swojej działalności, co pozwala na rozwój i inwestycje w przyszłości.

WKŁAD WŁASNY

Jak sama nazwa wskazuje, wkład własny polega na inwestowaniu własnych środków finansowych w przedsięwzięcie. Jest to jedna z najbezpieczniejszych opcji finansowania, zwłaszcza na początku prowadzenia własnej działalności. Niemniej jednak, jak wiadomo, pieniądze nie rosną na drzewach, więc oczywistą wadą tego podejścia jest czas – a raczej jego brak. Jeśli zależy nam na szybkim rozruchu działalności, uzbieranie odpowiedniej kwoty samodzielnie może być trudne i czasochłonne. W takim przypadku warto rozważyć inne opcje finansowania, które umożliwią szybszy start biznesu.

ODPISY AMORTYZACYJNE

Amortyzacja jest to proces stopniowego rozliczania kosztów związanych z aktywami trwałymi (takimi jak maszyny, budynki, sprzęt komputerowy) na przestrzeni ich użytkowania. Jest to istotny aspekt zarówno w rachunkowości, jak i w zarządzaniu finansami przedsiębiorstwa. W przypadku środków trwałych, koszty zakupu tych aktywów rozłożone są na wiele lat, co pozwala na ich sprawiedliwe uwzględnienie w księgach rachunkowych oraz na wykorzystanie jako narzędzia wewnętrznego finansowania biznesu.

Warto jednak mieć na uwadze, że finansowanie wewnętrzne, choć może być skutecznym narzędziem zarządzania finansami, nie zawsze jest wystarczające, szczególnie w przypadku większych inwestycji czy ekspansji działalności. W takich sytuacjach korzystanie z zewnętrznych źródeł finansowania, takich jak kredyty bankowe, emisje obligacji czy pozyskiwanie inwestorów, może być konieczne. Dzięki różnorodności opcji finansowania, przedsiębiorstwa mogą elastycznie dostosowywać swoje strategie finansowe do zmieniających się potrzeb i warunków rynkowych, co pozwala na efektywne zarządzanie rozwojem i osiąganie strategicznych celów biznesowych.

ŹRÓDŁA ZEWNĘTRZNE

KREDYT

Kredyt bankowy to jedno z najbardziej powszechnych źródeł finansowania zewnętrznego dla przedsiębiorstw. Jest to forma pożyczki , która umożliwia firmom pozyskanie potrzebnych środków na realizację inwestycji, ekspansję działalności lub pokrycie bieżących potrzeb finansowych. Kredyt może być udzielany na różnorodne cele, począwszy od zakupu sprzętu, poprzez inwestycje w rozwój, aż po refinansowanie istniejących zobowiązań. Korzystanie z kredytu bankowego może być atrakcyjną opcją dla przedsiębiorstw ze względu na stosunkowo niskie koszty finansowania oraz elastyczne warunki spłaty, które można dostosować do indywidualnych potrzeb i możliwości finansowych firmy. Warto jednak pamiętać, że proces uzyskania kredytu może być skomplikowany i czasami wymagać dostarczenia szerokiego zakresu dokumentów oraz informacji dotyczących działalności firmy i jej zdolności kredytowej. Ponadto, banki zwykle dokonują oceny ryzyka kredytowego na podstawie wyników scoringowych oraz analizy kondycji finansowej przedsiębiorstwa. Oznacza to, że firmy z niskimi wynikami scoringowymi lub słabą historią kredytową mogą mieć trudności w uzyskaniu kredytu bankowego lub mogą zostać obciążone wyższymi kosztami finansowania. W rezultacie, choć kredyt bankowy może być atrakcyjnym źródłem finansowania dla wielu firm, nie każda firma będzie kwalifikować się do jego otrzymania

DOTACJE

Dotacje mogą być przydatnym źródłem finansowania zewnętrznego dla wielu przedsiębiorstw, zwłaszcza dla nowych firm, startupów, oraz przedsięwzięć badawczo-rozwojowych. Dotacje mogą pochodzić zarówno z funduszy publicznych, jak i prywatnych organizacji lub instytucji charytatywnych, które przyznają je na określone cele lub projekty.

Korzystanie z nich może być atrakcyjną opcją dla przedsiębiorstw z kilku powodów. Po pierwsze, dotacje często są bezzwrotne lub wymagają zwrotu tylko w przypadku niepowodzenia projektu, co ogranicza ryzyko finansowe dla przedsiębiorstwa. Po drugie, dotacje mogą zapewnić firmom dodatkowe środki finansowe na rozwój, inwestycje w innowacje, czy też modernizację infrastruktury, co może przyczynić się do zwiększenia konkurencyjności i rentowności firmy. Otrzymanie dotacji może być także potwierdzeniem wartości projektu lub pomysłu biznesowego, co może zwiększyć zaufanie potencjalnych inwestorów lub klientów.

Trzeba jednak pamiętać, że proces ubiegania się o dotacje może być skomplikowany i wymagać czasu oraz wysiłku, a gwarancji sukcesu brak. Firmy muszą przygotować szczegółowe wnioski, które będą musiały przejść przez rygorystyczne procesy oceny i selekcji. Konkurencja o dotacje zazwyczaj jest wysoka, co oznacza, że nie wszystkie wnioski zostaną zatwierdzone. Dlatego też, przedsiębiorstwa zainteresowane pozyskaniem dotacji powinny starannie zbadać dostępne źródła finansowania, zrozumieć wymagania i kryteria oceny, oraz odpowiednio przygotować się do procesu aplikacyjnego. Pomimo tych wyzwań, dotacje mogą stanowić cenne wsparcie finansowe dla firm, szczególnie w przypadku projektów o wysokim potencjale innowacyjnym lub społecznym.

LEASING

Leasing jest popularnym i efektywnym źródłem finansowania zewnętrznego dla firm, umożliwiającym pozyskanie niezbędnych środków na zakup aktywów, takich jak maszyny, pojazdy czy sprzęt biurowy. W przypadku leasingu, przedsiębiorstwo nie musi ponosić pełnych kosztów zakupu aktywu, lecz regularnie płaci określone raty leasingowe za jego użytkowanie. Istnieją różne formy leasingu, w tym leasing finansowy i operacyjny, z których każda ma swoje cechy i korzyści.

Leasing finansowy, zwany również leasingiem kapitałowym, jest formą leasingu, która przypomina zakup na raty. W przypadku leasingu finansowego, przedsiębiorstwo zazwyczaj pokrywa większość kosztów aktywu w trakcie trwania umowy leasingowej, a po zakończeniu umowy ma opcję wykupu aktywu za symboliczną kwotę. Leasing finansowy pozwala firmie na korzystanie z aktywów przez długi czas, a po zakończeniu umowy uzyskanie ich pełnej własności.

Z kolei leasing operacyjny jest bardziej elastyczną formą leasingu, w której przedsiębiorstwo wynajmuje aktywa na określony okres czasu, po którym zazwyczaj ma możliwość wymiany na nowsze lub bardziej zaawansowane modele. Leasing operacyjny często obejmuje również dodatkowe usługi, takie jak serwisowanie czy ubezpieczenie, co pozwala firmie na bardziej kompleksowe zarządzanie aktywami.

Po zakończeniu okresu leasingu, przedmiot może być np. odkupiony przez firmę za część jego ceny. Dla firm, taka opcja jest atrakcyjna, ponieważ pozwala na oszczędności. Przedmiot, który jest przedmiotem leasingu, nadal należy do firmy leasingowej, co oznacza, że ta ponosi odpowiedzialność za jego utrzymanie. Przedsiębiorca natomiast pełni rolę użytkownika.

FAKTORING

Faktoring na przestrzeni ostatnich lat jedna z popularnych form finansowania zewnętrznego dla przedsiębiorców, która może znacząco wspomóc zarządzanie płynnością finansową i przepływem gotówki w firmie. Polega ona na sprzedaży należności przyszłych (np. faktur) przez przedsiębiorstwo, zazwyczaj do instytucji finansowej zwanej faktorem, w zamian za natychmiastowe uzyskanie części lub całości wartości tych należności. Proces ten umożliwia firmom szybsze pozyskanie środków pieniężnych, co może być niezwykle pomocne zwłaszcza w przypadku, gdy mają one potrzebę natychmiastowego finansowania swoich operacji biznesowych, inwestycji czy też rozwoju działalności. Faktoring może także przyczynić się do zmniejszenia ryzyka związanego z niespłacalnością klientów, ponieważ to factor bierze na siebie ryzyko związane z ewentualnymi zaległościami płatniczymi. Dzięki temu przedsiębiorstwo może skoncentrować się na prowadzeniu swojej działalności, zamiast martwić się o terminowe uregulowanie płatności.

FINANSOWANIE ZAKUPÓW – FAKTORING ODWOTNY

Faktoring odwrotny to innowacyjna forma finansowania, która pojawiła się na rybku biznesowym wcale nie tak dawno. Jest to już nam znany z handlu detalicznego schemat – kup teraz, zapłać później. Umożliwia on przedsiębiorcom pozyskanie środków na sfinansowanie zakupów dokonanych dla potrzeb swojej firmy. W ramach tego procesu faktor, czyli instytucja finansowa specjalizująca się w tego rodzaju transakcjach, opłaca fakturę kosztową dostawcy, z którego firma chce zakupić produkty lub usługi. Dzięki temu przedsiębiorca może korzystać z gotówki, która pierwotnie zostałaby zainwestowana w zakupy, na dowolne cele związane z prowadzeniem bieżącej działalności, bez konieczności czekania na zapłatę przez klientów.

Idea faktoringu odwrotnego polega na optymalizacji zarządzania płynnością finansową poprzez wykorzystanie zewnętrznych źródeł finansowania do finansowania operacji zakupowych. Dla wielu firm może to być kluczowe, szczególnie w sytuacjach, gdy potrzebują one szybkiego dostępu do środków na pokrycie kosztów zakupu surowców, materiałów czy też usług niezbędnych do produkcji lub świadczenia swoich usług.

FUNDUSZE VENTURE CAPITAL

Fundusze Venture Capital są to instytucje finansowe, które inwestują kapitał w przedsiębiorstwa o wysokim potencjale wzrostu, ale także z wysokim poziomem ryzyka. Celem tych funduszy jest generowanie zysków poprzez udział w rozwoju i wzroście wartości tych przedsiębiorstw. Fundusze VC inwestują zazwyczaj w przedsięwzięcia, które są w fazie wczesnego rozwoju (tzw. startupy) lub w firmach już istniejących, ale wymagających kapitału na ekspansję lub innowacje.

Podstawowym celem funduszy Venture Capital jest wspieranie przedsiębiorców w realizacji ich pomysłów biznesowych poprzez udostępnienie środków finansowych, ale także doradztwo, wsparcie strategiczne i kontakt z siecią partnerów biznesowych. Fundusze te zazwyczaj inwestują w zamian za udziały w firmie (akcje lub udziały), a ich zyski generowane są w momencie sprzedaży tych udziałów po osiągnięciu sukcesu przez przedsiębiorstw.

Podsumowując, istnieje wiele różnych źródeł finansowania dostępnych dla przedsiębiorstw, zarówno w fazie początkowej, jak i w trakcie dalszego rozwoju. Od tradycyjnych metod, takich jak kredyty bankowe i leasing, po nowoczesne rozwiązania, takie jak fundusze Venture Capital czy faktoring, przedsiębiorcy mają szeroki wachlarz opcji do wyboru. Kluczowym elementem sukcesu jest zrozumienie swoich potrzeb finansowych, celów biznesowych oraz analiza korzyści i wad poszczególnych źródeł finansowania.